el .

Castellano

|

Gràcies per visitar-nos el . |

|

Castellano |

|

LES DADES DE LES SEGÜENTS TAULES HAN ESTAT RECOLLIDES DE DIFERENTS LLOCS, NO PRETENEN SER EXHAUSTIVES SINÒ DONAR UNA IDEA GENERAL I CORRESPONEN A L'ANY 2.011. PER CONSULTAR LES DADES D'UN ALTRE ANY, FER CLIC SOBRE EL MATEIX: 2.010 O 2.009. L'ABSÈNCIA D'UNA DADA NO SIGNIFICA NECESSÀRIAMENT QUE NO EXISTEIXI, TAMBÉ POT SER QUE NO DISPOSEM D'ELLA. A PESAR DE LA CONSTANT REVISIÓ A QUE SOTMETEM LES DADES D'AQUESTA PÁGINA, PODRIA SUCCEIR QUE ALGUNA NO ESTÉS PROU ACTUALITZADA. DECLINEM QUALSEVOL RESPONSABILITAT PER LA INEXACTITUD DE LES FONTS D'INFORMACIÓ O PER CANVIS A LA LEGISLACIÓ PRODUÏTS AMB POSTERIORITAT A LA PUBLICACIÓ D'AQUESTES DADES. PREGUEM ENS INFORMEU A info@NOsuccessions.org DE QUALSEVOL POSSIBLE ERROR DETECTAT. MOLTES GRÀCIES. |

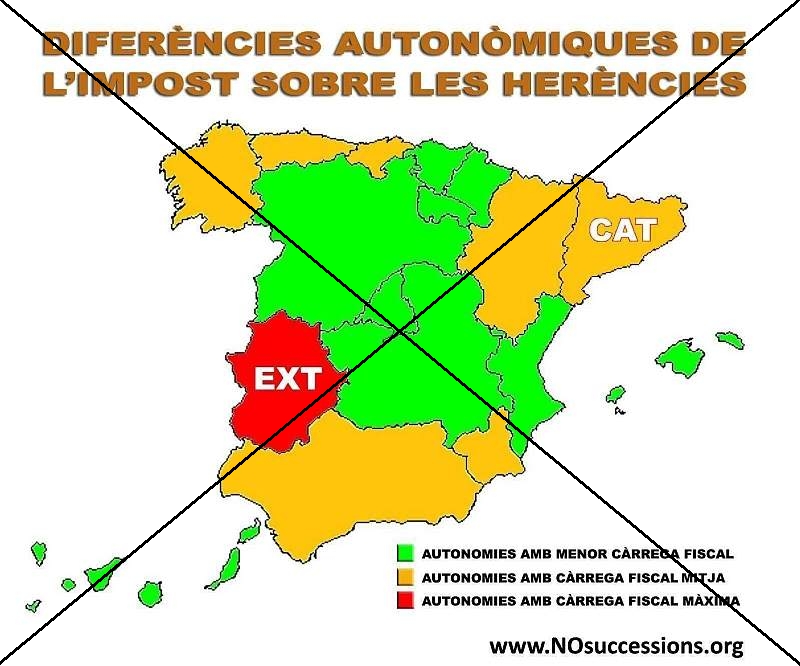

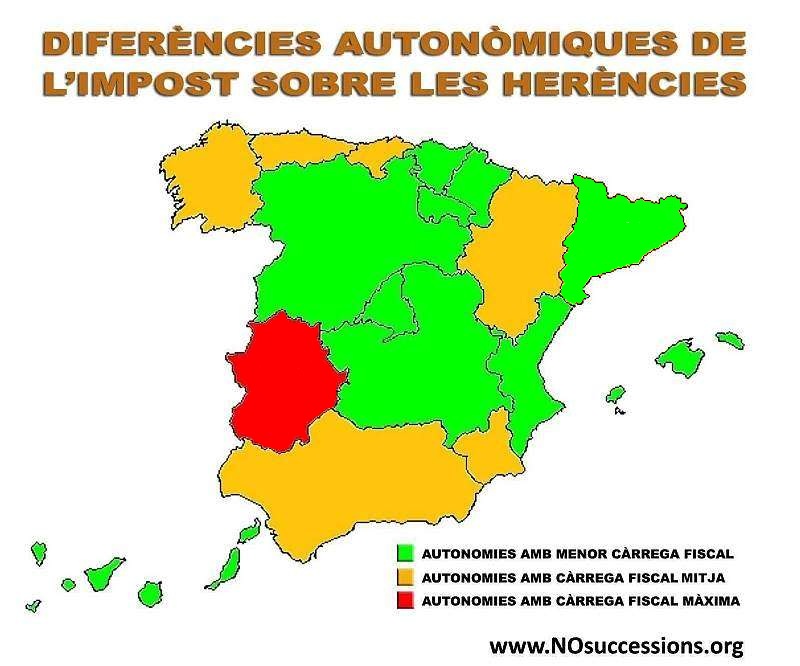

| COMUNITATS AUTÒNOMES ESPANYOLES | |||||||||

| COMUNITAT AUTÒNOMA | DEDUCCIÓ DE LA QUOTA A PAGAR | DEDUCCIÓ DE LA BASE IMPOSABLE A CÒNJUGES I DESCENDENTS O ASCENDENTS | |||||||

|

DESCENDENTS < 21 ANYS |

CÒNJUGE |

DESCENDENTS 21 ANYS O MÉS |

DESCENDENTS < 21 ANYS |

CÒNJUGE |

DESCENDENTS 21 ANYS O MÉS |

HABITATGE HABITUAL | PATRIMONI EMPRESARIAL | ASSEGURANCES DE VIDA | |

| Andalusia | --- | --- | --- | 15.956,87€, més 3.990,72€ per cada any <21, máx.47.858,59€. I el 100% de la B.I. si no és > 175.000€ i el patrimoni preexistent és < 402.678,11€. |

15.956,87€. --- També, el 100% de la Base Imposable si no supera els 175.000€ i el patrimoni preexistente es menor que 402.678,11€. |

99,99% si también era vivienda adquiriente. Máximo 122.606,47€ | 99% | 100%, máximo 9.195,49€ por sujeto pasivo. | |

| Aragó | --- | --- | --- | 100% (límit 3.000.000€) | 150.000€ si patrimoni preexistent no > 402.678,11€ | 98% | 98% | 100%, límit 9.195,49€ per subjecte passiu. | |

| Astúries | --- | --- | --- | 96% a 100% | 100% si B.I. no > 150.000€ i patrimoni preexistent no > 402.678,11€. | 95% a 99% | 4% addicional al 95% estatal si està radicat a Astùries i el valor no > 5.000.000€ | 100%, límit 9.195,49€ per subjecte passiu. | |

| Balears | 99% | 99%. Deducció = Quota bonificada - (B.I. x 0,01) |

25.000€ + 6.250€ per cada any < 21. Límit 50.000€. | 25.000€ | 25.000€ | 100%. Límit 180.000€ per subjecte passiu. | 95% | 100%, límit 12.000€ per subjecte passiu. | |

| Canàries | 99,9% | 18.500€ + 4.600€ per cada any < 21. Si < 18: 100%, límit 1.000.000€. | 18.500€ | 18.500€ | 99% | 99% | 99% de la quota tributària. | ||

| Cantàbria | 99 % si B.I. =<175.000€, 95 % si B.I. =<250.000€, 90 % si B.I. =<325.000€ | 50.000€ + 5.000€ per cada any < 21. | 50.000€ | 50.000€ | 98% | 98% | 100% | ||

| Castella i Lleó | 99% | 60.000€ + 6.000€ per cada any < de 21, sense límit. | 60.000€ | 60.000€ | 95%, límit 122.606,47€ per subjecte passiu. | 99% | 99% de la quota tributària. | ||

| Castella-La Manxa | 95% | 15.956,87€ + 3.990,72€ per cada any < 21, límit 47.858,59€. | 15.956,87€ | 15.956,87€ | 95%, límit 122.606,47€ per subjecte passiu. | 95% | 100%, límit 9.195,49€ per subjecte passiu. | ||

| Catalunya | LA NORMA ACTUALMENT VIGENT A CATALUNYA, AL CONTRARI QUE EN LA RESTA DE COMUNITATS:

- FA DISTINCIÓ ENTRE ASCENDENTS, FILLS I ALTRES DESCENDENTS. - ESTABLEIX QUE LA DEDUCCIÓ PER PARENTIU DE LA B.I. ES FACI EN UNA PART FIXA I UNA ALTRA VARIABLE - DISPOSA QUE AQUESTES DEDUCCIONS ES REDUEIXIN EN UN 50% SI S'HA FET ÚS D'ALTRES DEDUCCIONS - LES TAULES DE DEDUCCIONS I TARIFA APLICABLES CANVIARAN ELS DIES 1/07/2010 I 1/07/2011. AQUESTA EXTRAORDINÀRIA COMPLEXITAT FA MOLT DIFÍCIL REPRESENTAR EN AQUESTA TAULA LES DADES REFERENTS A L'IMPOST A CATALUNYA DE FORMA COHERENT AMB LA RESTA DE COMUNITATS. PER AIXÒ RECOMANEM CONSULTAR LA NOSTRA PÀGINA D'INFORMACIÓ OFICIAL SOBRE EL CAS ESPECÍFIC DE CATALUNYA. ATENCIÓ, EN DATA 6/06/2011 EL PARLAMENT DE CATALUNYA HA APROVAT UNA DEDUCCIÓ DEL 99% PER A CÒNJUGES, ASCENDENTS I DESCENDENTS, AMB EFECTES RETROACTIUS A 1/01/2011. VEURE LA INFORMACIÓ OFICIAL FENT CLIC AQUÍ. |

95%, límit 500.000€. Si es prorrateja, límit mínim 180.000€ . | 95% - Si es fa ús d'aquesta reducció, es perd un 50% de la reducció per parentiu. VEURE <== NOTA INICIAL. | S'inclouen directament a la B.I. | |||||

| Comunitat Valenciana | 99% (el contribuent també ha de tenir la seva residència habitual a la Comunitat Valenciana a la data de meritació de l'impost) | 40.000€ + 8.000€ per cada any < 21, límit 96.000€ | 40.000€ | 40.000€ | 95%, límit 122.606,47€ per subjecte passiu. | 95% | 100%, límit 9.195,49€ per subjecte passiu. | ||

| Euskadi | Exempts de tributar | --- | --- | --- | --- | --- | --- | ||

| Extremadura | --- | --- | --- | 18.000€ + 6.000€ per cada any < de 21, màxim 70.000. | --- | --- | 95% a 100% | 100% | 100%, límit 9.195,49€ per subjecte passiu. |

| Galícia | 99% | 100% si B.I. no supera 125.000€ | 1.000.000€ + 100.000€ per cada any < de 21. Límit 1.500.000€. | 18.000€ | < de 25 anys, 900.000€, menys 100.000€ per cada any > 21 fins a 24. A partir de 25, 18.000€. | 95% a 99% | 99% | 100%, límit 9.195,49€ per subjecte passiu. | |

| Madrid | 99% | 16.000€ + 4.000€ per cada any < 21. Límit 48.000€. | 16.000€ | 16.000€ | 95% | 95% | 100%, límit 9.200,00€ per subjecte passiu. | ||

| Múrcia | 99% | 99% si B.I. no > 450.000€ | 15.956,87€ + 3.990,72€ per cada any < 21, límit 47.858,59€. | 15.956,87€ | 15.956,87€ | 95%, límit 122.606,47€ per subjecte passiu. | 95% o 99% si està radicat a la Regió de Múrcia | 100%, límit 9.195,49€ per subjecte passiu. | |

| Navarra | Tarifa única 0,8% | --- | --- | --- | Exempta | --- | --- | ||

| La Rioja | 99% | 15.956,87€ + 3.990,72€ per cada any < 21, límit 47.858,59€. | 15.956,87€ | 15.956,87€ | 95% | 99% | 100%, límit 9.195,49€ per subjecte passiu. | ||

| No residents | --- | --- | --- | 15.956,87€ + 3.990,72€ per cada any < 21, límit 47.858,59€. | 15.956,87€ | 15.956,87€ | 95%, límit 122.606,47€ per subjecte passiu. | 95% | 100%, límit 9.195,49€ per subjecte passiu. |

|

B.I. = Base Imposable. No residents = Ciutadans espanyols amb obligació de tributar, no residentes a Espanya. Tributen a l'Administració de l'Estat (Ministerio de Hacienda). L'aplicació dels paràmetres d'aquesta taula pot estar subjecta per Llei a certs requisits. Les deduccions per habitatge habitual i patrimoni empresarial son generalment aplicables només a cònjuge, ascendents i descendents. Poden existir més reduccions, bonificacions, recàrrecs o condicions no exposades a la taula, com les de Minusvalidesa, Patrimoni preexistent, etc. Quan es mostren diferents percentatges en una mateixa casella, el percentatge concret a aplicar dependrà de les condicions que assenyali la Llei. | |||||||||

|

|||||||||

|

A PARTIR DE L'1 DE GENER DE 2011 (Llei aprovada pel Parlament de Catalunya el 6/06/2011)

|

|||||||||

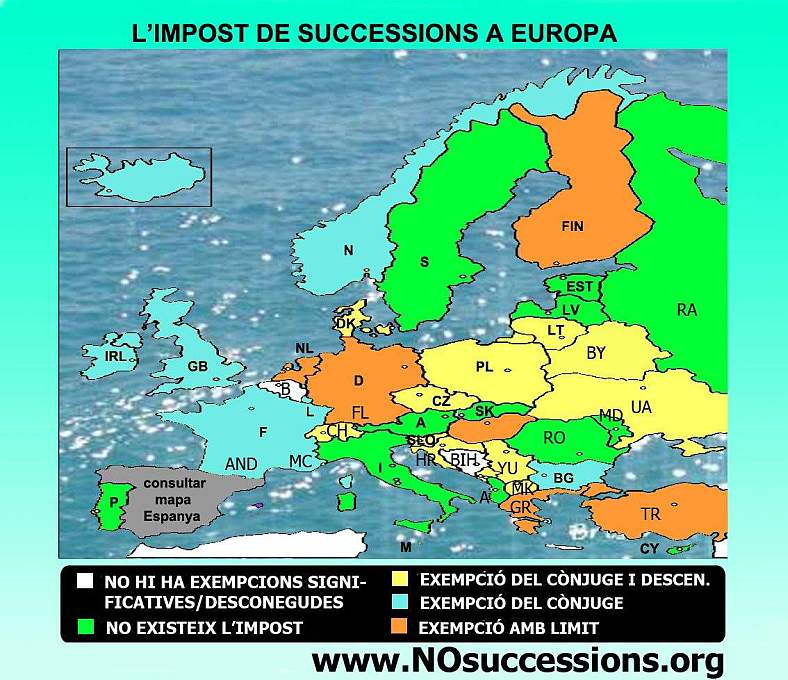

| PAÏSOS DEL MÓN | |||

| PAÍS | CÒNJUGE | DESCENDENTS | HABITATGE HABITUAL |

| Albània | No existeix aquest impost. | ||

| Alemanya | 500.000€ exempts. | 400.000€ exempts. | Exempt |

| Andorra | No existeix aquest impost. | ||

| Armènia | No existeix aquest impost. | ||

| Áustria | No existeix aquest impost. | ||

| Azerbaiyàn | No existeix aquest impost. | ||

| Bélgica | Brusel·les/Valònia 15.000€ exempts, resta 3% al 30%. Flandes, 3% al 27% | Flandes exempt | |

| Bielorússia | No existeix aquest impost. | ||

| Bulgària | Bens comuns i 127.839€ més exempts | 127.839€ exempts, resta al 0,70%. | --- |

| Croàcia | Exempt | Exempts | --- |

| Dinamarca | Exempt | Exempts | --- |

| Eslovàquia | No existeix aquest impost. | ||

| Eslovènia | Exempt | Exempts | --- |

| Estònia | No existeix aquest impost. | ||

| Finlàndia | 30.200€ exempts, resta 7% al 13% | 23.400€ exempts, resta 7% al 13% | --- |

| França | Exempt | 156.359€ exempts | --- |

| Georgia | Exempt | Exempts | --- |

| Grècia | Immobles, 95.000€ exempts, 1% resta. Altres bens, 6.000€ exempts i 20% a 40%. | --- | |

| Holanda | 523.667€ exempts | --- | --- |

| Hongria | Fins a 72.399€ el 2,5%, resta fins a 140.777€ el 6%, resta 11%. | ||

| Irlanda | Exempt | 496.824€ exempts | --- |

| Islàndia | Exempt | 6.067€ exempts, resta al 5% | --- |

| Italia | 1.000.000€ exempts, resta el 4%. | 1.000.000€ exempts, resta el 4%. | --- |

| Kazakstàn | No existeix aquest impost. | ||

| Làtvia | No existeix aquest impost. | ||

| Letònia | No existeix aquest impost. | ||

| Liechtenstein | Entre el mínim del 1% i màxim del 3,25%. | ||

| Lituània | Exempt | Exempts | --- |

| Luxemburg | Exempt | Exempts | --- |

| Macedònia | Exempt | Exempts | --- |

| Malta | No existeix aquest impost. | ||

| Moldàvia | No existeix aquest impost. | ||

| Mònaco | Exempt | Exempts | --- |

| Montenegro | Exempt | Exempts | --- |

| Noruega | Exempt | 31.720€ exempts | --- |

| Polònia | 2.571€ exempts, resta entre el 3% i el 7%. | --- | |

| Portugal | No existeix aquest impost. | ||

| Regne Unit | Exempt | 312.000£ exemptes | --- |

| República Txeca | Exempt | Exempts | --- |

| Rumania | No existeix aquest impost. | ||

| Rússia | No existeix aquest impost. | ||

| Sèrbia | Exempt | Exempts | --- |

| Suècia | No existeix aquest impost. | ||

| Suïssa | Exempts, excepte al cantó de Ginebra: 3.265€ exempts, resta entre el 0% i el 6%. | --- | Turquia | 49.407€ exempts (si cònjuge únic hereter, 98.873€), resta entre el 1% i el 10%. | --- |

| Ucraïna | Exempt | Exempts | --- |

| Xipre | No existeix aquest impost. | ||

| Estats Units | Exempt | 3.500.000$ exempts. | --- |

INFORMACIÓ ADDICIONAL SUCESIONES EN EUROPA - Derecho de sucesiones en 27 países europeos

INFORMACIÓ ADDICIONAL SUCESIONES EN EUROPA - Derecho de sucesiones en 27 países europeos

|

|||

|

Tornar a la pàgina principal |

|

Tornar a principi de pàgina |

|

Entrar al Fòrum |

|